2021年度個(gè)稅匯算清繳正火熱進(jìn)行�����,時(shí)間為2022年3月1日至6月30日��,值得注意是的�����,3月16日起�,納稅人無需預(yù)約即可登錄手機(jī)個(gè)人所得稅 APP

或網(wǎng)頁端直接辦理。具體的退稅操作流程我們一起來看看吧��。

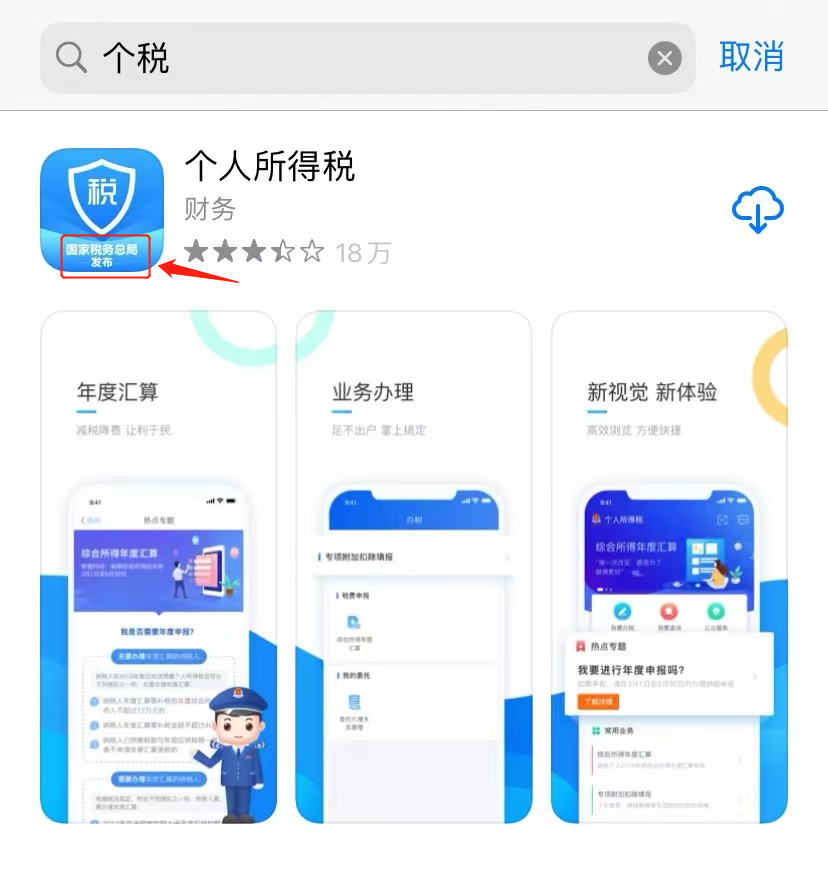

一�、下載個(gè)稅APP

您可以登錄國家稅務(wù)總局官方網(wǎng)站,在網(wǎng)站右上角選擇“個(gè)稅APP”��,通過掃碼進(jìn)行下載�����。您也可以在各大官方手機(jī)應(yīng)用商城下載���。

如果忘記密碼,可以通過“找回密碼”功能進(jìn)行重置�����。

提醒:認(rèn)準(zhǔn)“國家稅務(wù)總局發(fā)布”

二��、進(jìn)入2021綜合所得年度匯算專題

三��、匯算清繳前準(zhǔn)備工作

1.查看收入情況

提示1:納稅人在通過自然人電子稅務(wù)局網(wǎng)頁端��、手機(jī)APP查詢本人的收入納稅記錄時(shí),如對(duì)某筆收入有疑問�,可先就該筆收入納稅情況與支付單位聯(lián)系核實(shí)。如屬于支付單位申報(bào)錯(cuò)誤�,可由支付單位為納稅人辦理更正申報(bào);如雙方確實(shí)對(duì)該筆收入有爭(zhēng)議,納稅人可就該筆收入信息進(jìn)行申訴���。我們建議�,納稅人要認(rèn)真閱讀申訴須知���,對(duì)申訴信息的真實(shí)性��、準(zhǔn)確性和完整性負(fù)責(zé)��,同時(shí)請(qǐng)保存好相關(guān)佐證材料�����,以備后續(xù)稅務(wù)機(jī)關(guān)進(jìn)行聯(lián)系核實(shí)���。

提示2:如果屬于下列情形之一可能是正常現(xiàn)象��,無需發(fā)起異議申訴���,建議先與扣繳單位核實(shí):

(1)您的離職時(shí)間與申訴發(fā)起時(shí)間間隔不超過2個(gè)月(可能是由于扣繳單位辦理離職手續(xù)時(shí)間較長原因?qū)е?;

(2)您與所在的單位還有未結(jié)清的收入事項(xiàng)��,離職后扣繳義務(wù)人仍需為您發(fā)放收入并進(jìn)行扣繳申報(bào);

(3)您雖然未在該單位任職�����,但是曾經(jīng)從該單位取得所得�����,如講課費(fèi)�、顧問費(fèi)、利息�����、稿費(fèi)�����、租金�����、中獎(jiǎng)等收入;

(4)被申訴單位可能變更名稱;

(5)被申訴單位是代為發(fā)放工資并申報(bào)的勞務(wù)派遣方��。

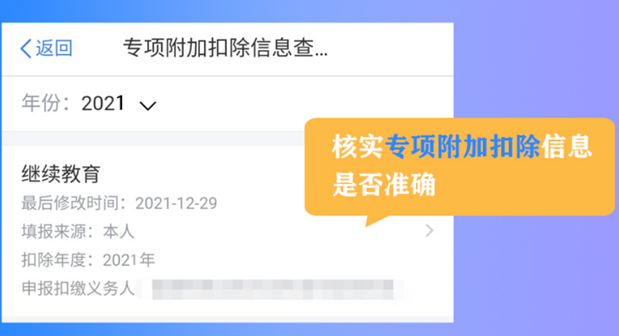

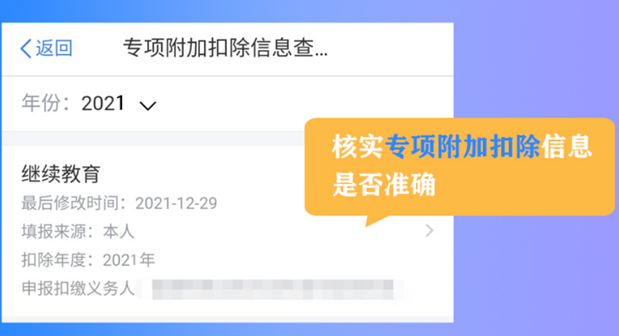

2.核實(shí)專項(xiàng)附加扣除信息

提醒1:夫妻���、父母之間要測(cè)算選擇��,綜合所得匯算清繳時(shí)可以和平時(shí)預(yù)繳的時(shí)候不一樣����,如有多子女的父母��,可以對(duì)不同的子女選擇不同的扣除方式���,即對(duì)子女甲可以選擇由一方按照每月1000元的標(biāo)準(zhǔn)扣除��,對(duì)子女乙可以選擇由雙方分別按照每月500元的標(biāo)準(zhǔn)扣除���。綜合所得匯算清繳時(shí),需要關(guān)注夫妻雙方誰的適用稅率高�����,就全部在誰的綜合所得中扣除�,平時(shí)如何扣除不影響。

提醒2:根據(jù)個(gè)人所得稅專項(xiàng)附加扣除有關(guān)規(guī)定���,稅務(wù)機(jī)關(guān)對(duì)納稅人提供的專項(xiàng)附加扣除信息開展核查��,納稅人無法提供留存?zhèn)洳橘Y料或其他佐證材料的���,不得享受相關(guān)專項(xiàng)附加扣除��。納稅人報(bào)送虛假專項(xiàng)附加扣除信息�����,主管稅務(wù)機(jī)關(guān)應(yīng)當(dāng)責(zé)令其改正;情形嚴(yán)重的����,應(yīng)當(dāng)納入有關(guān)信用信息系統(tǒng)�,并按照國家有關(guān)規(guī)定實(shí)施聯(lián)合懲戒;涉及違反稅收征管法等法律法規(guī)的,稅務(wù)機(jī)關(guān)依法進(jìn)行處理�����。納稅人切勿因一時(shí)貪念觸犯法律�����。如:在沒有醫(yī)藥費(fèi)用支出的情況下�����,填報(bào)了80000元的大病醫(yī)療專項(xiàng)附加扣除并提交退稅申請(qǐng)��,最后沒有盼來退稅��,而是收到了稅務(wù)機(jī)關(guān)請(qǐng)其提供佐證資料的消息���,還可能面臨被記錄不良納稅信用的風(fēng)險(xiǎn)���。

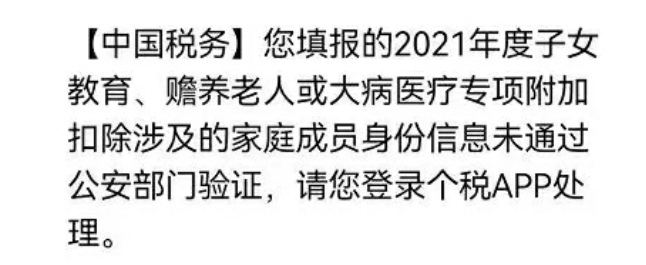

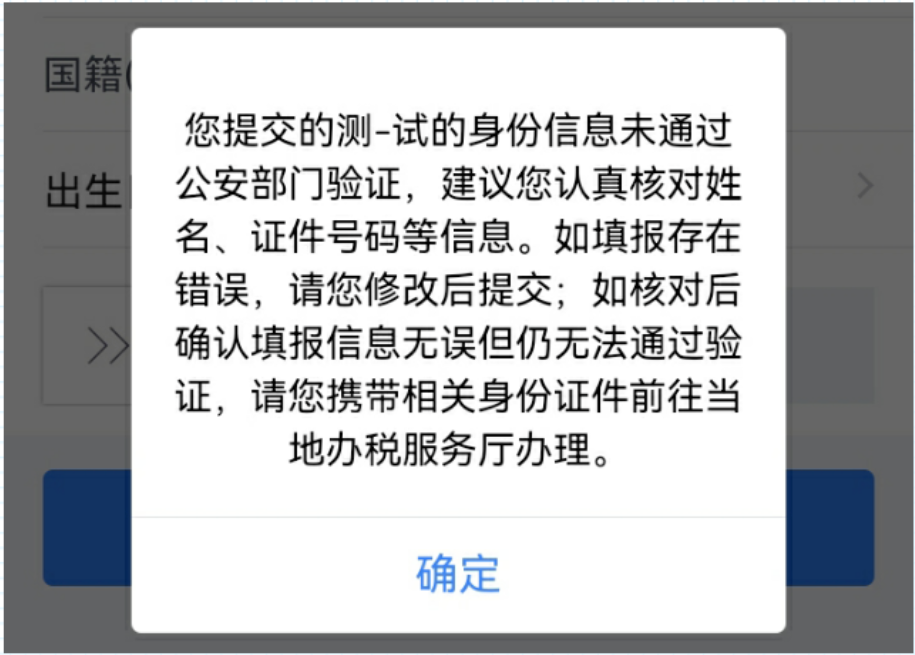

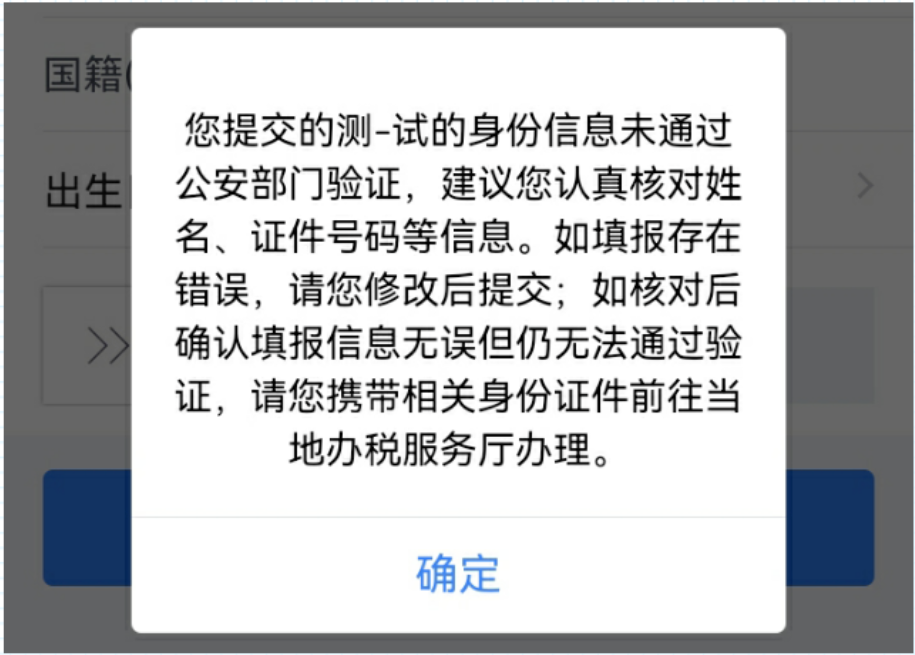

3.出現(xiàn)未通過公安部門驗(yàn)證信息

專項(xiàng)附加扣除信息作廢成功后再點(diǎn)擊“個(gè)人中心”-”家庭成員“,選擇其中一員�����,點(diǎn)擊”刪除“或”修改“����,重新參照家庭成員身份證或戶口本信息正確填寫,驗(yàn)證通過后點(diǎn)擊保存�。

如正確采集了家庭成員信息還提示:您提交的***的身份信息未通過公安部門驗(yàn)證,請(qǐng)攜帶本人身份證及家庭成員身份證或戶口本就近辦稅大廳辦理����。

4��、核實(shí)銀行卡信息

提醒:符合條件的銀行卡須具備以下條件:

(1)銀行卡需為納稅人本人在中國境內(nèi)的銀行開戶;

(2)為了避免退稅不成功����,建議您填報(bào)I類賬戶����,具體可以通過網(wǎng)上銀行或直接向開戶銀行查詢或咨詢;

(3)收到退稅前,請(qǐng)保持銀行卡狀態(tài)正常�����。如果您的銀行卡賬戶處于注銷���、掛失���、未激活、收支有限額�、凍結(jié)等狀態(tài),均可能影響您收到退稅����。

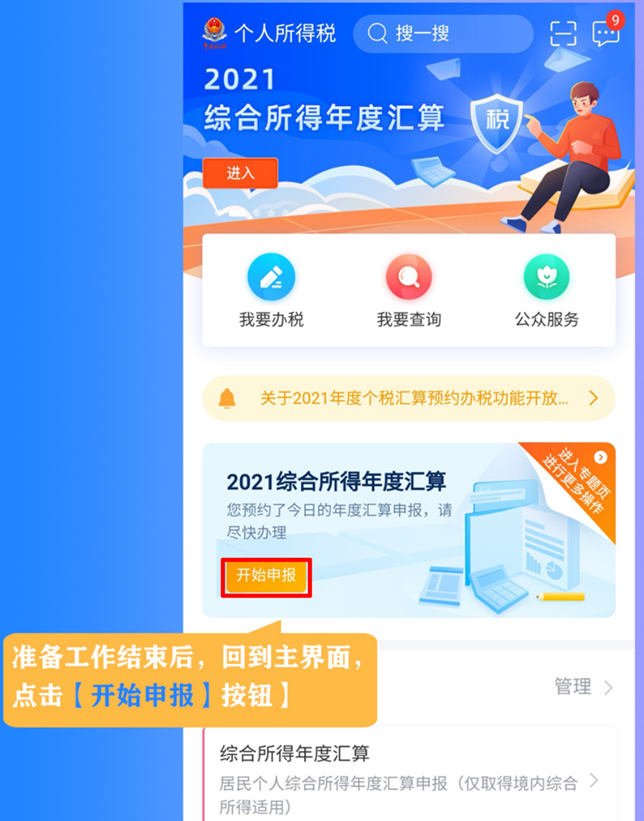

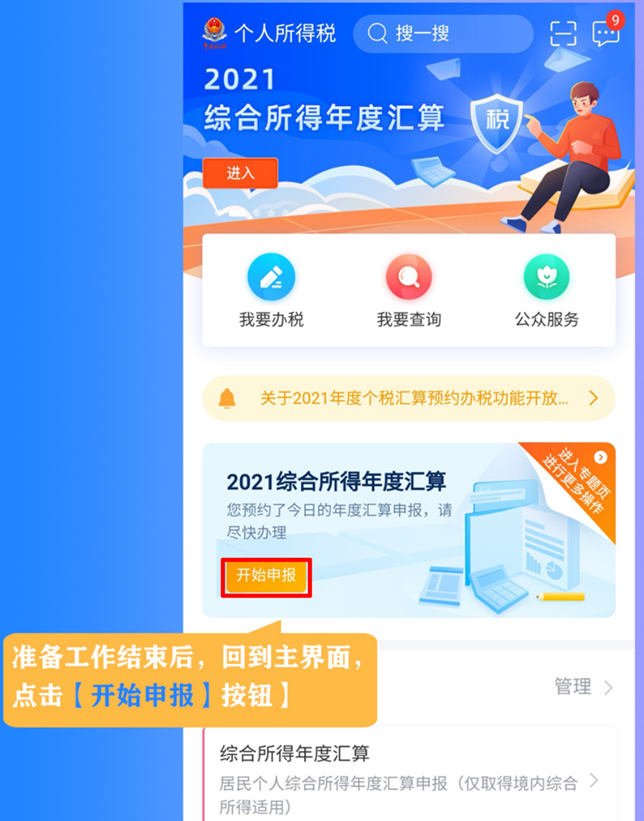

三、開始申報(bào)

查看“2021綜合所得年度匯算”專題——點(diǎn)擊“開始申報(bào)”���,或通過“我要辦稅”或下方“辦稅”-綜合所得年度匯算”發(fā)起申報(bào)����。

提示:個(gè)人所得稅年度匯算制度施行以來����,一些不法分子瞄準(zhǔn)了納稅人急于獲取退稅、樂于獲取退稅的心理���,推出所謂的“退稅秘笈”�,吸引點(diǎn)擊和流量�����,博取眼球和關(guān)注���。稅務(wù)機(jī)關(guān)鄭重提醒�,要留意稅務(wù)局官方公布的各類通知和信息��,切勿聽信網(wǎng)絡(luò)上各類涉稅小道消息���,應(yīng)如實(shí)填報(bào)自己的收入和扣除情況�。

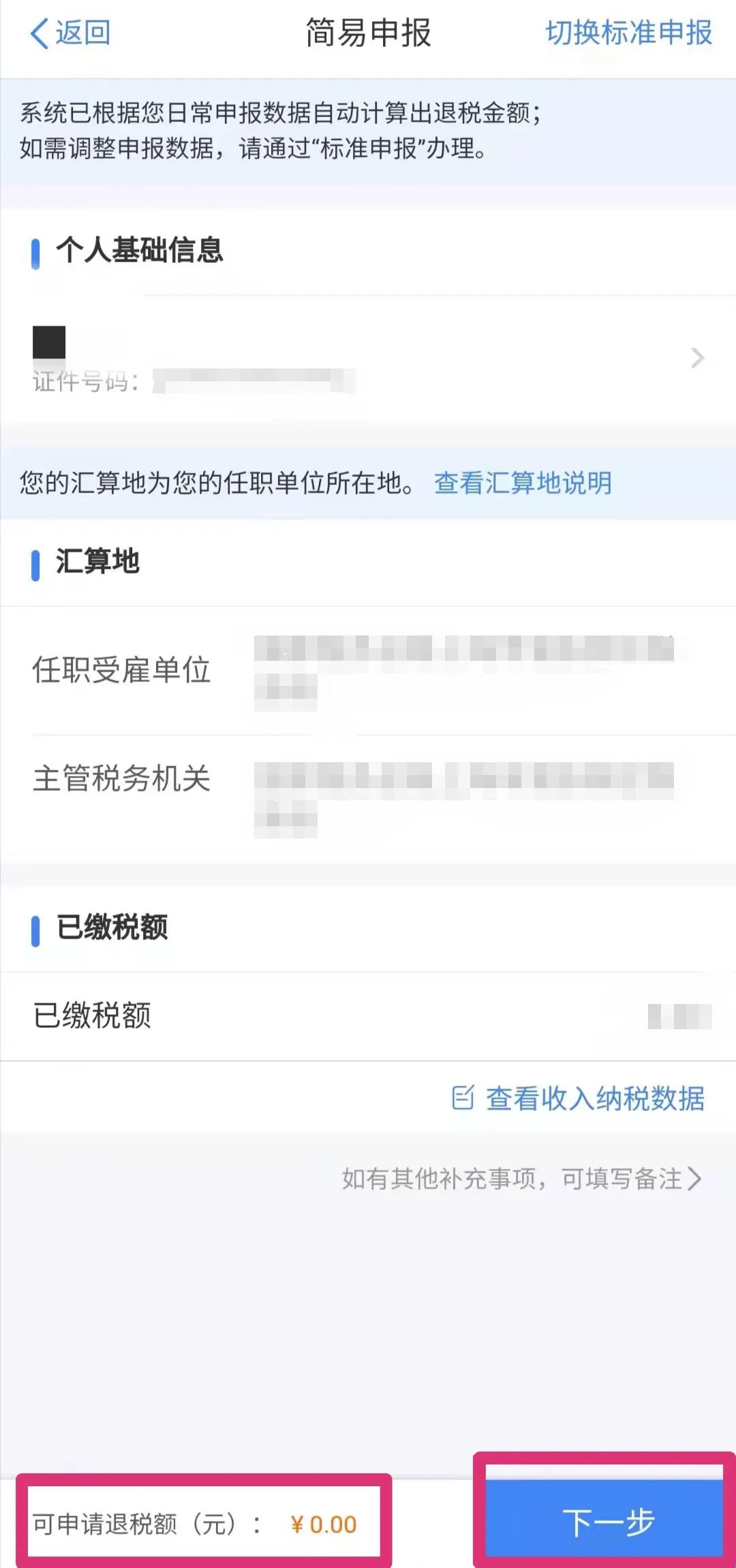

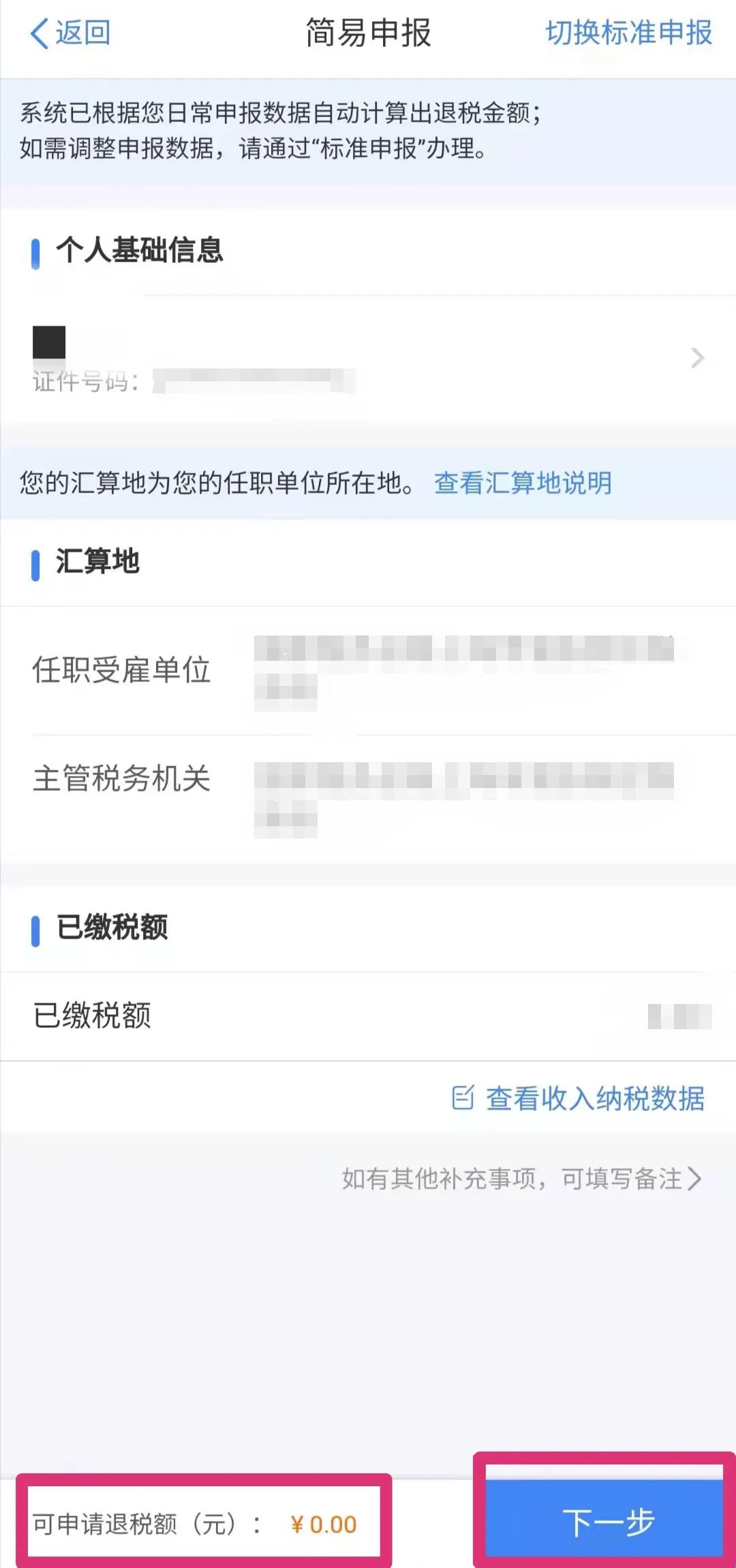

(一)簡(jiǎn)易申報(bào)

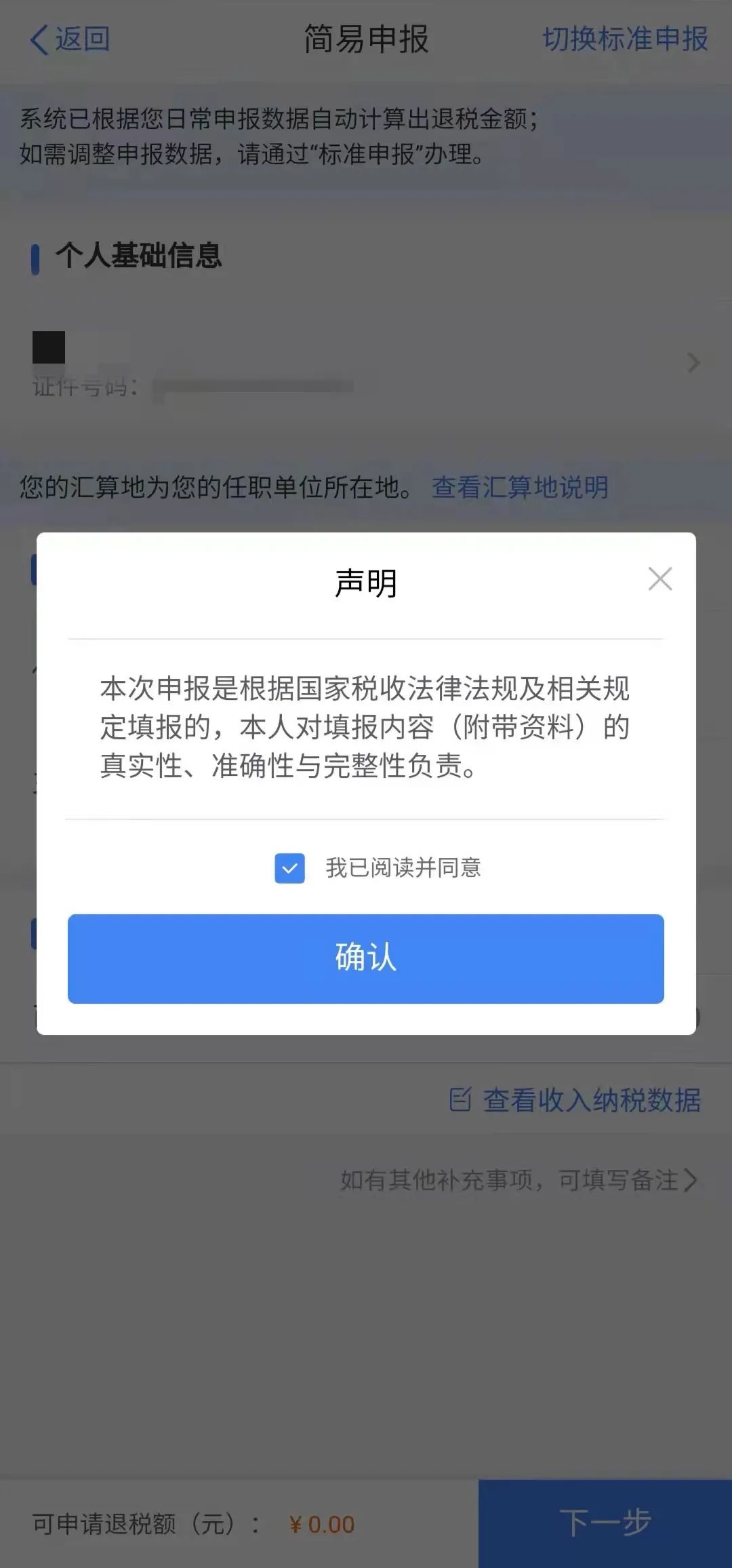

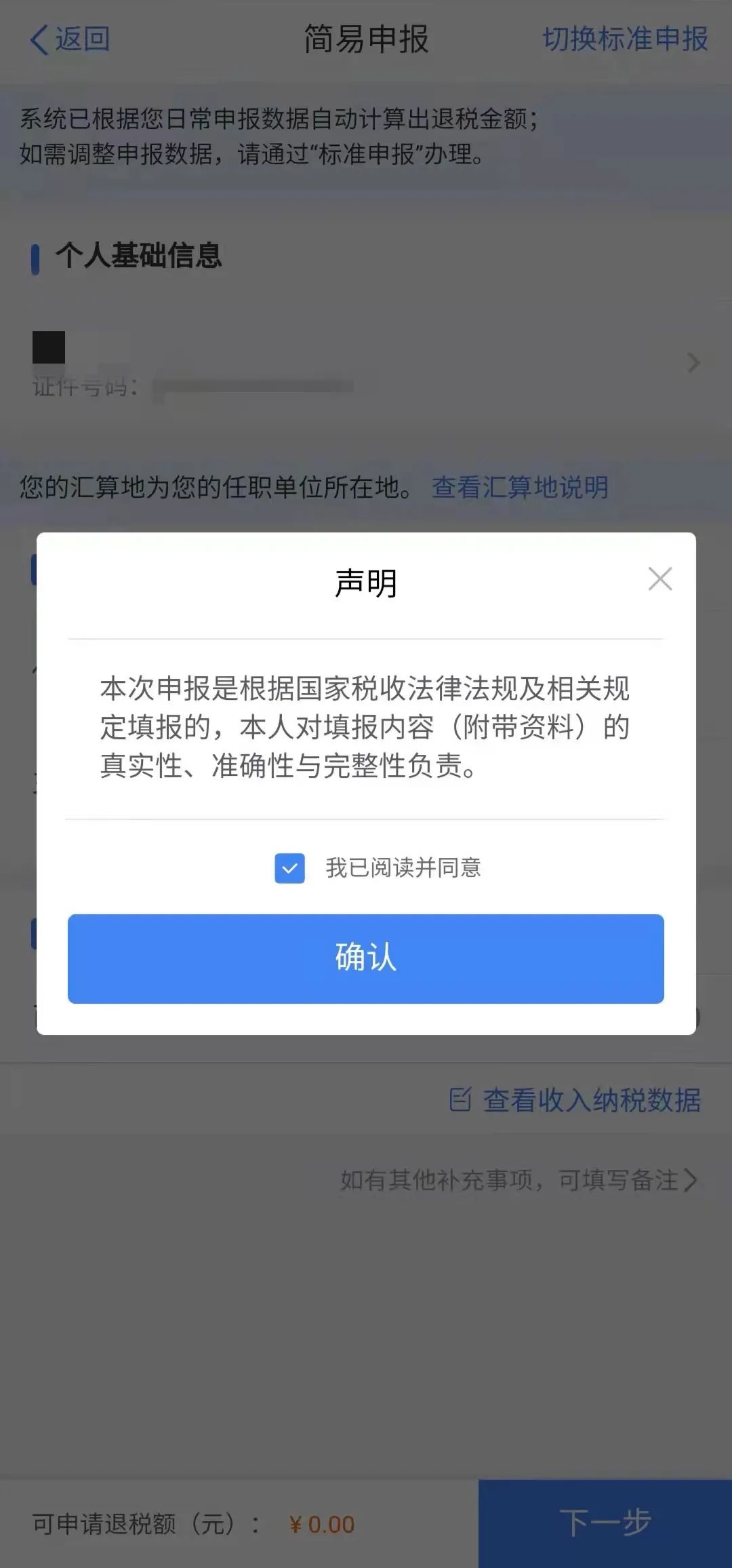

進(jìn)入申報(bào)界面——選擇“簡(jiǎn)易申報(bào)”——閱讀并點(diǎn)擊“我已閱讀并知曉”。

確認(rèn)“任職受雇單位”——可點(diǎn)擊“查看收入納稅數(shù)據(jù)”查看收入納稅明細(xì)數(shù)據(jù)——確認(rèn)個(gè)人基礎(chǔ)信息�����、已繳稅額無誤后提交申報(bào)——勾選“我已閱讀并同意”——點(diǎn)擊“確認(rèn)”����,即可完成簡(jiǎn)易申報(bào)。

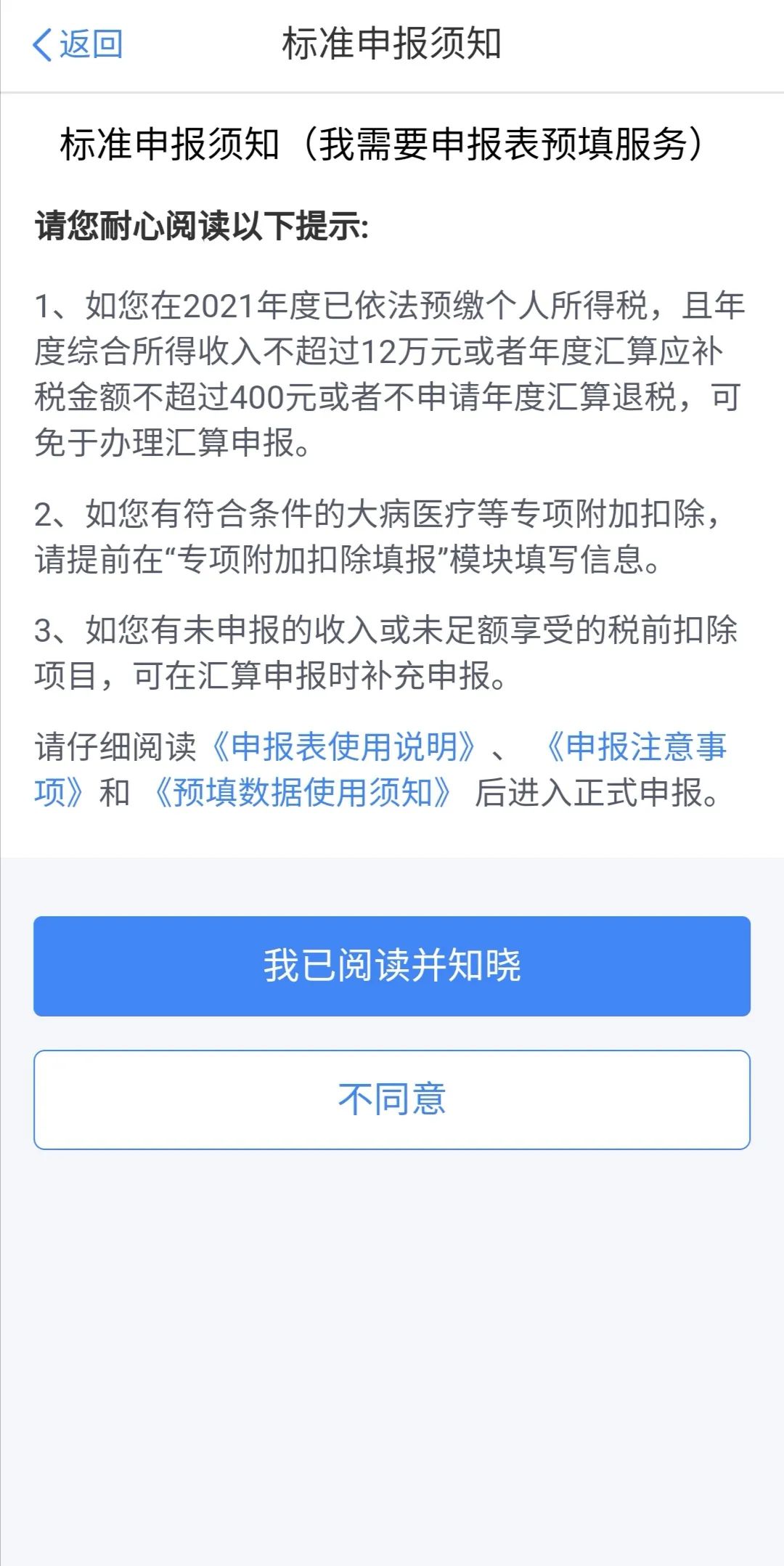

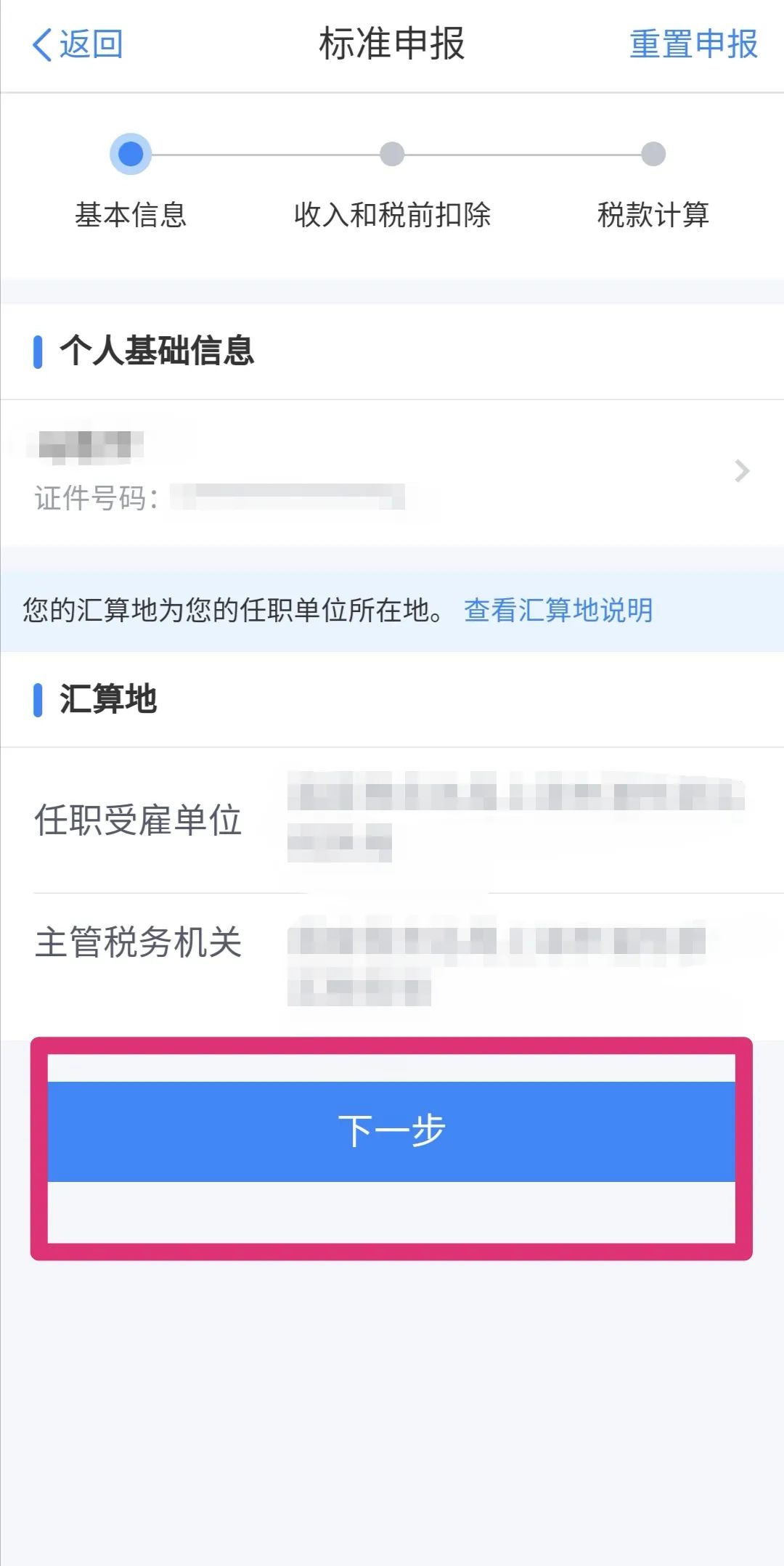

(二)標(biāo)準(zhǔn)申報(bào)

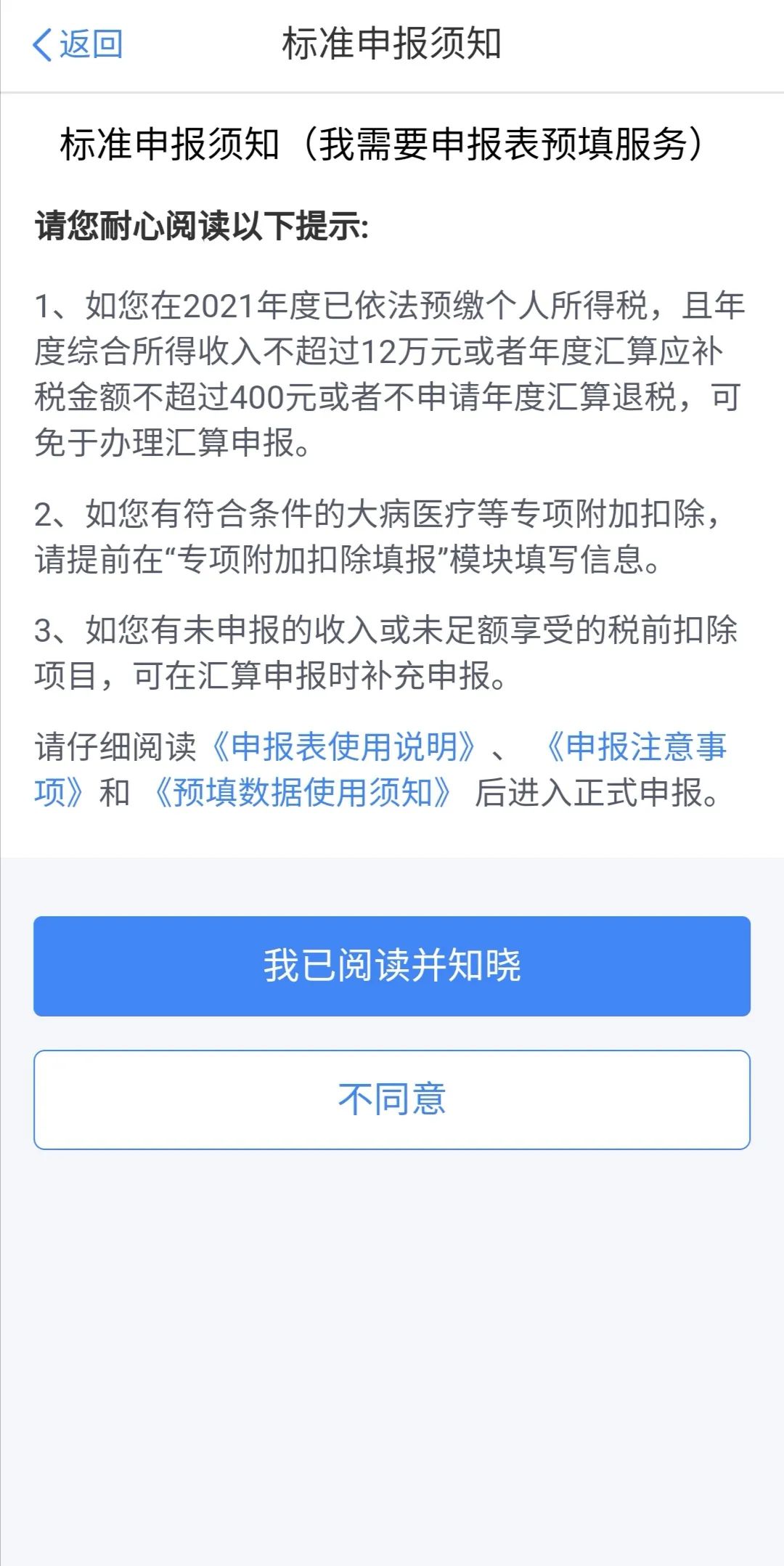

如您選擇標(biāo)準(zhǔn)申報(bào)�����,有兩種填報(bào)方式�,您可選擇使用預(yù)填服務(wù),也可使用空白申報(bào)表申報(bào)���,無論選擇哪種方式�����,都可以預(yù)先查看相關(guān)收入納稅數(shù)據(jù)��,建議選擇“我需要申報(bào)表預(yù)填服務(wù)”��,方便��、準(zhǔn)確又快捷����。

操作路徑如下:

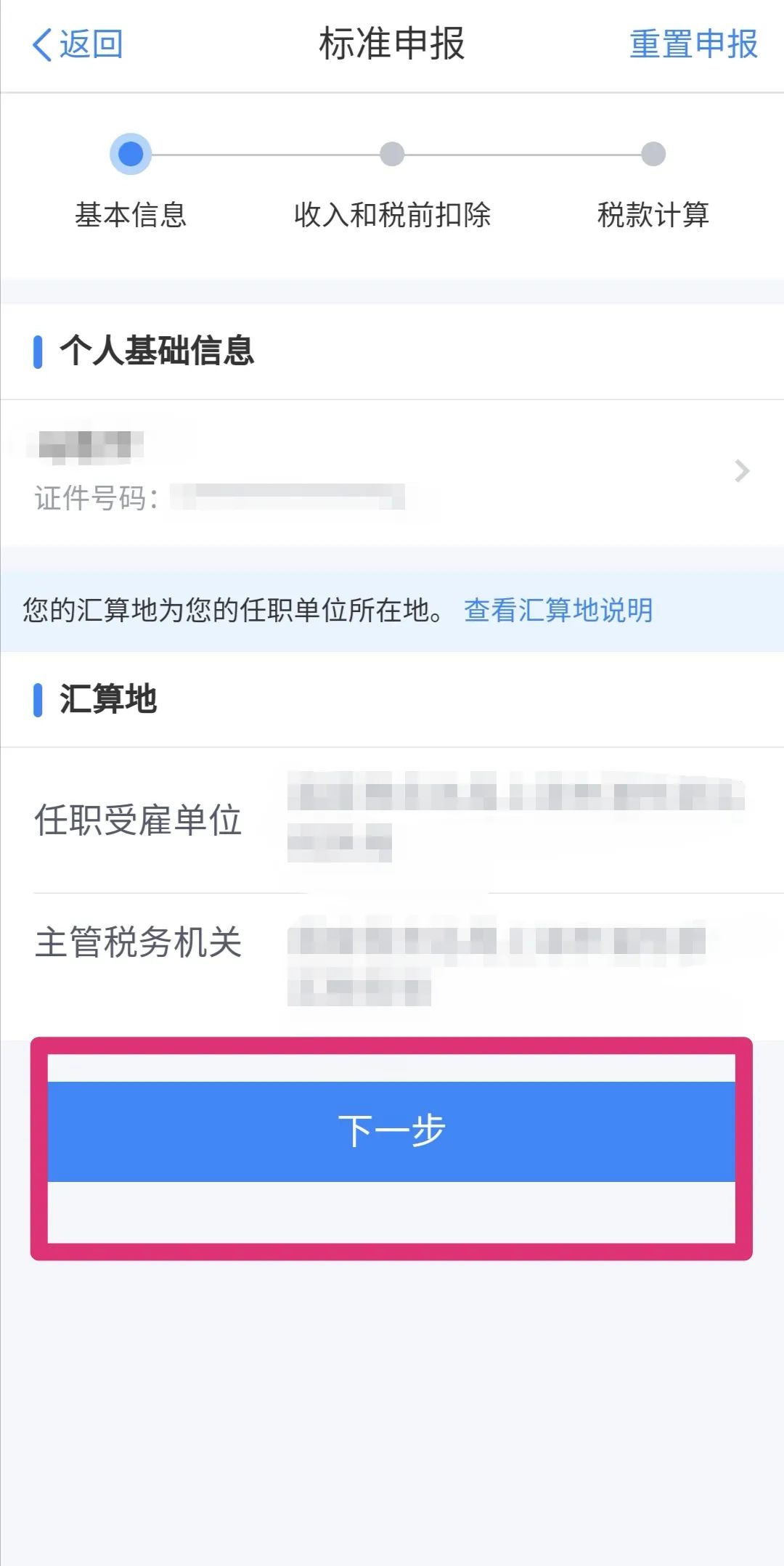

確認(rèn)選擇后�����,閱讀并點(diǎn)擊“我已閱讀并知曉”——選擇確認(rèn)“任職受雇單位”——點(diǎn)擊“下一步”——逐一確認(rèn)收入和稅前扣除�。

其中獎(jiǎng)金有兩種計(jì)稅方式,可選擇一筆作為全年一次性獎(jiǎng)金單獨(dú)計(jì)算納稅��,也可全部并入綜合所得��,您可視需要自行選擇�。

提示:一般情況下,納稅人單獨(dú)計(jì)算全年一次性獎(jiǎng)金的個(gè)人所得稅�,可以避免因獎(jiǎng)金并入綜合所得后提高適用稅率的情況。但對(duì)于部分中低收入者而言�,如果將全年一次性獎(jiǎng)金并入當(dāng)年綜合所得,扣除基本減除費(fèi)用��、專項(xiàng)扣除�、專項(xiàng)附加扣除以及其他扣除等后���,可能無須繳納稅款或者繳納較少稅款。因此�,不同收入群體,可以根據(jù)實(shí)際情況��,選擇是否將全年一次性獎(jiǎng)金并入綜合所得進(jìn)行計(jì)算���。

舉例來說�����,假設(shè)鄧女士2021年全年的綜合所得收入額為20萬元�,公司在2021年1月向其發(fā)放2020年度的全年一次性獎(jiǎng)金12萬元�。在不考慮其他扣除情況下,鄧女士如果選擇將12萬元的獎(jiǎng)金并入綜合所得計(jì)算�,則其2021年全年綜合所得應(yīng)納稅所得額為:200000+120000-60000=260000(元),查詢《個(gè)人所得稅稅率表(綜合所得適用)》�,適用20%的稅率,速算扣除數(shù)為16920����,則鄧女士全年個(gè)人所得稅應(yīng)納稅稅額為:260000×20%-16920=35080(元)。

鄧女士如果單獨(dú)計(jì)算全年一次性獎(jiǎng)金的個(gè)人所得稅���,那么����,鄧女士應(yīng)以全年一次性獎(jiǎng)金收入除以12個(gè)月得到的數(shù)額,即每月:120000÷12=10000(元)�����,按照按月?lián)Q算后適用10%的稅率�����,速算扣除數(shù)為210��,因此����,鄧女士的全年一次性獎(jiǎng)金應(yīng)納稅額為:120000×10%-210=11790(元)��。同時(shí)���,鄧女士2021年度的綜合所得應(yīng)納稅所得額為:200000-60000=140000(元)�,適用10%的稅率�,速算扣除數(shù)為2520����,則其綜合所得對(duì)應(yīng)的應(yīng)納稅額為:140000×10%-2520=11480(元)�。綜上所述,鄧女士2021年全年個(gè)人所得稅應(yīng)納稅額為:11480+11790=23270(元)����。

根據(jù)鄧女士的收入情況來看,如果選擇全年一次性獎(jiǎng)金不并入綜合所得����,所需繳納的個(gè)人所得稅稅款更少?����?紤]到每個(gè)人的收入�、專項(xiàng)扣除、專項(xiàng)附加扣除以及可享受的稅收優(yōu)惠等情況不同��,納稅人可以根據(jù)自身實(shí)際情況����,具體測(cè)算應(yīng)納個(gè)人所得稅稅額后,對(duì)比擇優(yōu)���,確定自身全年一次性獎(jiǎng)金的計(jì)稅方法�。

提示:“免稅收入和稅前扣除”等項(xiàng)目進(jìn)行核對(duì)或填報(bào),比如代開勞務(wù)報(bào)酬繳納的附加稅����、稅收優(yōu)惠型商業(yè)健康保險(xiǎn)產(chǎn)品的支出公益捐贈(zèng)等。

1.下列收入不屬于免稅的福利費(fèi)范圍:

(1)超過國家規(guī)定的比例或基數(shù)計(jì)提福利費(fèi)�、工會(huì)經(jīng)費(fèi)中支付給個(gè)人的各種補(bǔ)貼、補(bǔ)助;

(2)從福利費(fèi)和工會(huì)經(jīng)費(fèi)中支付給單位職工的人人有份的補(bǔ)貼�、補(bǔ)助;

(3)單位為個(gè)人購買汽車、住房�����、電子計(jì)算機(jī)等不屬于臨時(shí)性生活困難補(bǔ)助性質(zhì)的支出��。

2.軍人的轉(zhuǎn)業(yè)費(fèi)����、復(fù)員費(fèi)免征個(gè)人所得稅���,因此不需要并入綜合所得進(jìn)行年度匯算����。

3.按照國家統(tǒng)一規(guī)定發(fā)給干部、職工的安家費(fèi)���、退職費(fèi)���、退休工資、離休工資���、離休生活補(bǔ)助費(fèi)免征個(gè)人所得稅�,因此不需要并入綜合所得進(jìn)行年度匯算��。

4.個(gè)人領(lǐng)取原提存的住房公積金�、基本醫(yī)療保險(xiǎn)金、基本養(yǎng)老保險(xiǎn)金時(shí)��,免予征收個(gè)人所得稅����,因此不需要并入綜合所得進(jìn)行年度匯算。

還有殘疾��、孤老和烈屬取得綜合所得辦理匯算清繳時(shí)�,匯算清繳地與預(yù)繳地規(guī)定如果不一致,可以用預(yù)扣預(yù)繳地規(guī)定計(jì)算的減免稅額與用匯算清繳地規(guī)定計(jì)算的減免稅額相比較,按照孰高值確定減免稅額�。

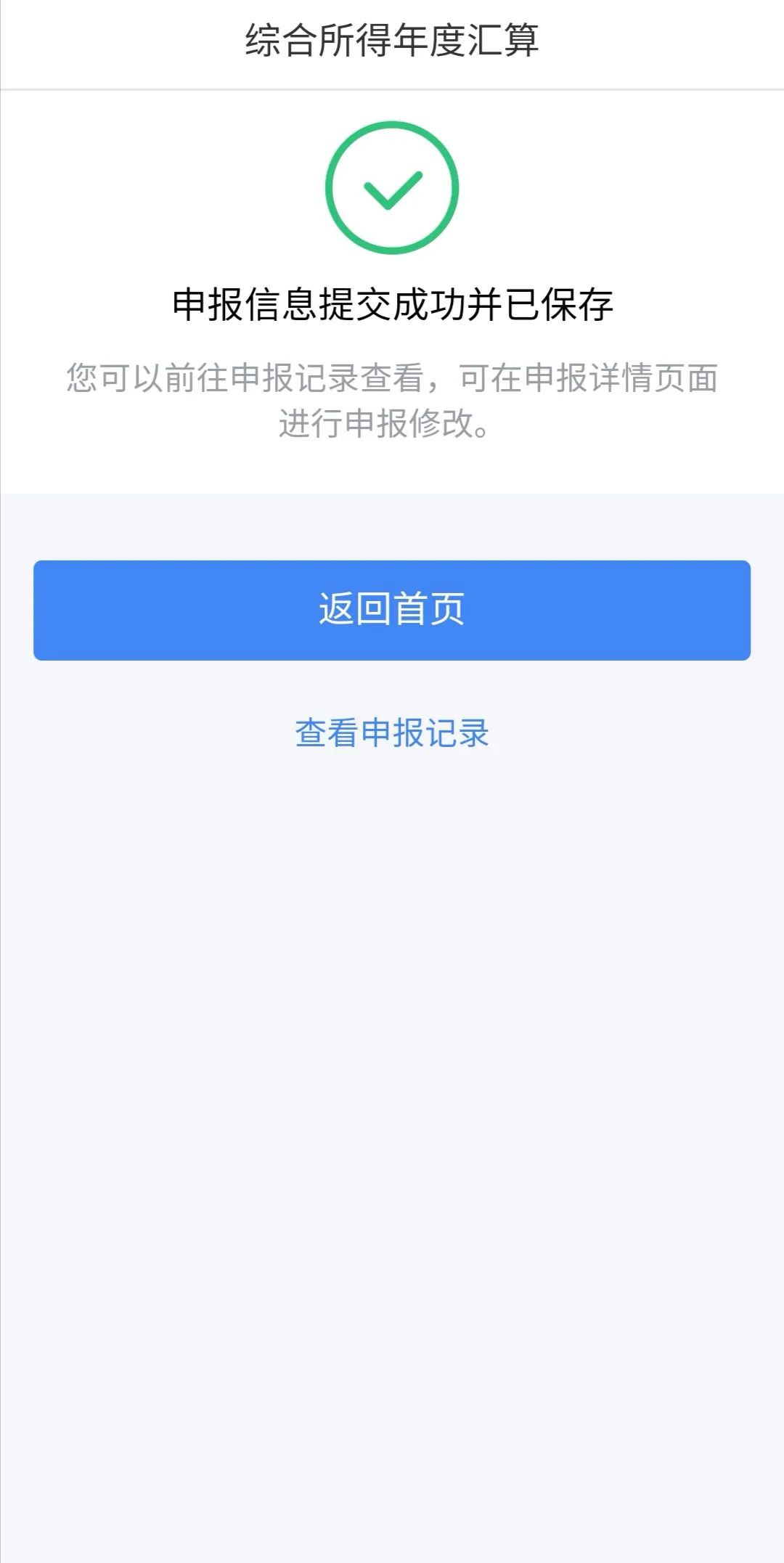

對(duì)“收入”、“費(fèi)用”�、“免稅收入和稅前扣除”等項(xiàng)目一一核對(duì)或填報(bào)——點(diǎn)擊“下一步”——系統(tǒng)根據(jù)計(jì)算結(jié)果在左下方顯示“應(yīng)補(bǔ)稅額”或“應(yīng)退稅額”——核對(duì)無誤后點(diǎn)擊“提交申報(bào)”——勾選“我已閱讀并同意”——點(diǎn)擊“確認(rèn)”,即可完成申報(bào)��。

提示:別擔(dān)心�,如您在填報(bào)空白申報(bào)表時(shí)存在困難,可點(diǎn)擊上方“使用預(yù)填服務(wù)”再次選擇使用申報(bào)表項(xiàng)目預(yù)填服務(wù)���。

四��、退稅和補(bǔ)稅

提示:多項(xiàng)收入合并計(jì) 補(bǔ)稅退稅都可能

居民個(gè)人周有才全年工資薪金460000元�,在雜志上發(fā)表文章取得稿酬收入20000元���,符合條件的減除費(fèi)用和各項(xiàng)扣除共計(jì)150000元,他在辦理綜合所得年度匯算時(shí)發(fā)現(xiàn)需要補(bǔ)稅560元���。周有才覺得����,無論是工資薪金還是稿酬�����,單位和雜志社都已經(jīng)給自己交過稅了,沒必要再補(bǔ)一筆錢�,而且身邊的朋友大多數(shù)都是退稅,怎么自己就是補(bǔ)稅呢?于是遲遲未辦年度匯算��。稅務(wù)機(jī)關(guān)發(fā)現(xiàn)后向他講解了稅收政策����,督促他及時(shí)辦理了補(bǔ)稅申報(bào)。

溫馨提示:2019年新個(gè)人所得稅法實(shí)施后���,我國開始適用綜合與分類相結(jié)合的個(gè)人所得稅制度�。居民個(gè)人取得的工資薪金��、勞務(wù)報(bào)酬����、稿酬和特許權(quán)使用費(fèi)四項(xiàng)綜合所得,需要在平時(shí)已預(yù)繳稅款的基礎(chǔ)上“查遺補(bǔ)漏����,匯總收支,按年算賬����,多退少補(bǔ)”�,該制度使得一個(gè)納稅年度內(nèi)同等收入水平的人稅負(fù)相同����,促進(jìn)了分配公平,是國際通行做法��。一般來講�,納稅人除工資薪金外,還有勞務(wù)報(bào)酬����、稿酬、特許權(quán)使用費(fèi)所得的����,各項(xiàng)收入加總后導(dǎo)致適用的稅率高于預(yù)繳時(shí)的稅率,就會(huì)產(chǎn)生補(bǔ)稅���。周有才預(yù)繳工資薪金所得個(gè)稅適用25%稅率,預(yù)繳稿酬所得個(gè)稅適用20%稅率����,合并計(jì)算后,稿酬所得也要適用25%的稅率,因此需要補(bǔ)稅560元���。辦理年度匯算有補(bǔ)有退���,都是正常情況,大家要平常心看待���。

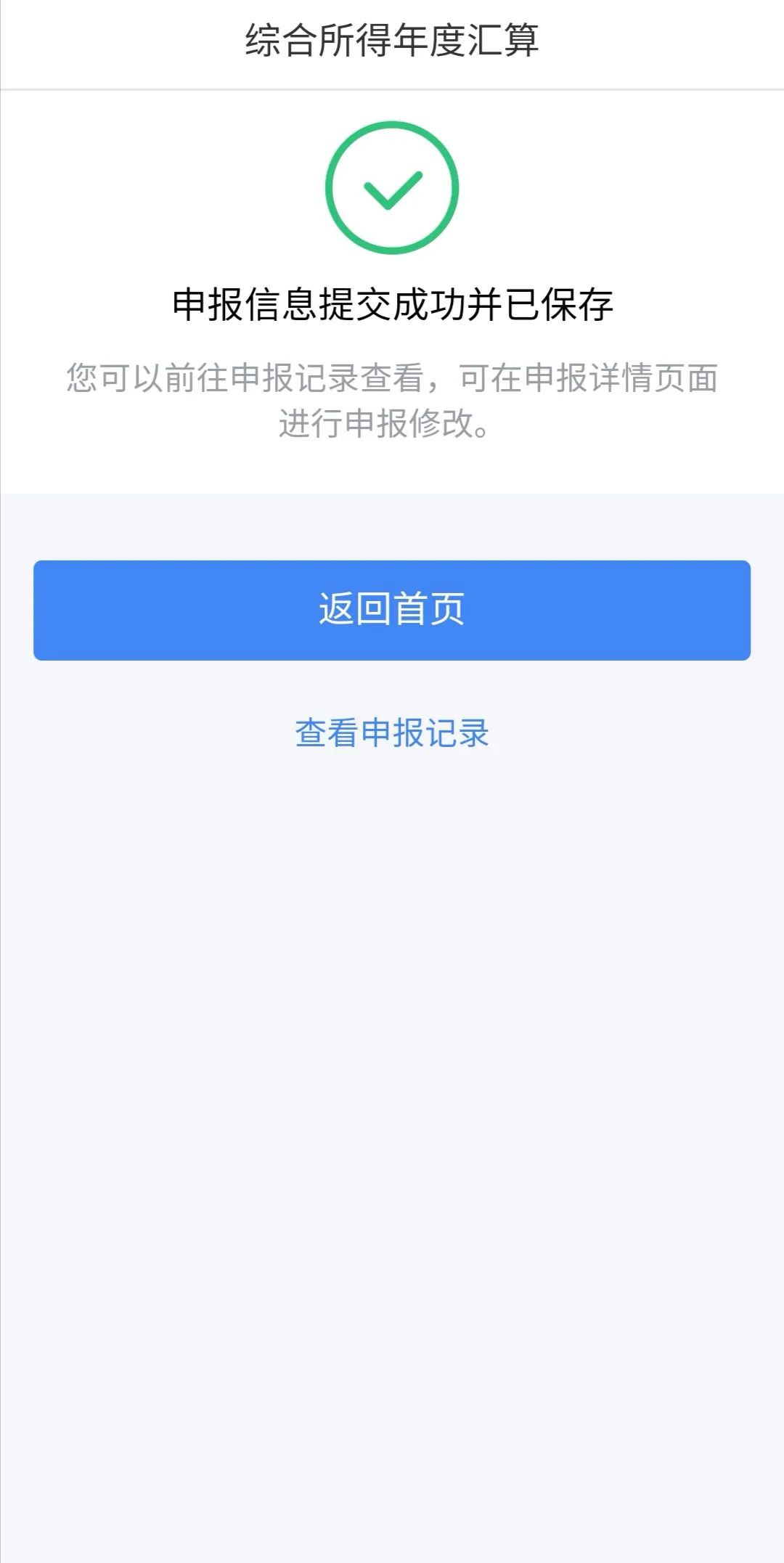

(一)退稅

申報(bào)結(jié)果為退稅的�,您可點(diǎn)擊“申請(qǐng)退稅”����,選擇已綁定的銀行卡,點(diǎn)擊“提交”�,完成申報(bào)。經(jīng)稅務(wù)機(jī)關(guān)和國庫審核同意后���,退稅款即可直達(dá)您的銀行賬戶�����。如未添加銀行卡�����,可選擇“添加銀行卡信息”����。

(二)補(bǔ)稅

申報(bào)結(jié)果為繳稅的,則跳轉(zhuǎn)到繳稅頁面��,您可點(diǎn)擊“立即繳稅”�,通過三方協(xié)議支付、云閃付���、銀聯(lián)卡支付����、微信���、支付寶等多種方式完成繳稅����。

提示:年度綜合所得收入不超過12萬元且需要匯算清繳補(bǔ)稅的�����,或者年度匯算清繳補(bǔ)稅金額不超過400元的��,居民個(gè)人可免于辦理個(gè)人所得稅綜合所得匯算清繳�����。可以在頁面中選擇“享受免申報(bào)”��,并確認(rèn)提交�����,納稅人則可以不用補(bǔ)稅;選擇“繼續(xù)申報(bào)”�����,則需進(jìn)行稅款繳納�。

版權(quán)歸原作者所有,由于部分文章無法鑒別有真實(shí)法定的原創(chuàng)者���,如對(duì)版權(quán)有異議��,請(qǐng)及時(shí)在后臺(tái)與我們聯(lián)系��,我們將第一時(shí)間做出處理�。

本文來源:稅務(wù)總局���、上海稅務(wù)�、廈門稅務(wù)、大連稅務(wù)等官方資料整理

客服服務(wù)

客服服務(wù)

下載APP

下載APP

歡迎來到會(huì)計(jì)網(wǎng)登錄

歡迎來到會(huì)計(jì)網(wǎng)登錄 登錄/注冊(cè)?? 后您將獲得

登錄/注冊(cè)?? 后您將獲得 海量學(xué)習(xí)資料

海量學(xué)習(xí)資料

完整考試題庫

完整考試題庫

老師急速答疑

立即登陸

老師急速答疑

立即登陸

滬公網(wǎng)安備

31010902002985號(hào)

滬公網(wǎng)安備

31010902002985號(hào) 上海市互聯(lián)網(wǎng)舉報(bào)中心

上海市互聯(lián)網(wǎng)舉報(bào)中心

中央網(wǎng)信辦舉報(bào)中心

中央網(wǎng)信辦舉報(bào)中心