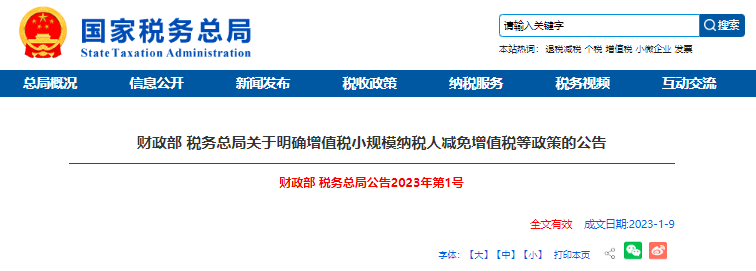

根據(jù)國家稅務(wù)總局發(fā)布的財(cái)政部 稅務(wù)總局公告2023年第1號(hào)《財(cái)政部 稅務(wù)總局關(guān)于明確增值稅小規(guī)模納稅人減免增值稅等政策的公告》���,自2023年1月1日至2023年12月31日�����,對(duì)月銷售額10萬元以下(含本數(shù))的小規(guī)模納稅人�,免征增值稅��。

2023年小規(guī)模新政策劃重點(diǎn)

2023年小規(guī)模新政策劃重點(diǎn)

除了上述免征增值稅的政策����,國家稅務(wù)總局還發(fā)布了以下重點(diǎn)內(nèi)容:

1、小規(guī)模納稅人適用3%征收率的應(yīng)稅銷售收入�,減按1%征收率征收增值稅,適用3%預(yù)征率的預(yù)繳增值稅項(xiàng)目���,減按1%預(yù)征率預(yù)繳增值稅��,執(zhí)行開始時(shí)間為2023年1月1日�,結(jié)束時(shí)間為2023年12月31日。

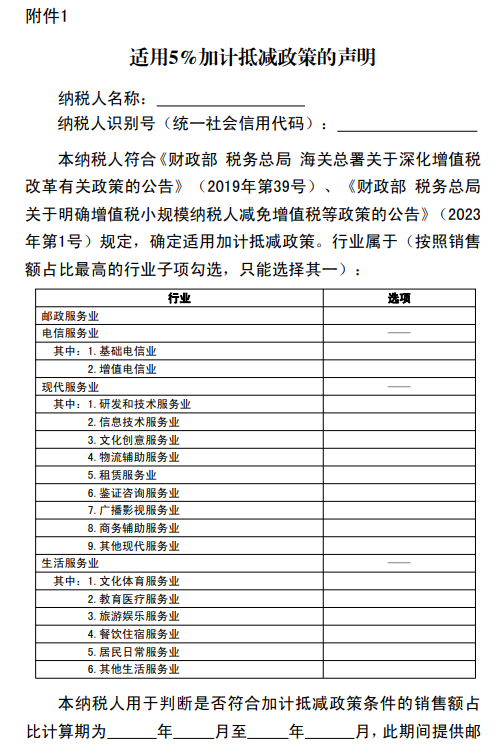

2����、允許生產(chǎn)性服務(wù)業(yè)納稅人按照當(dāng)期可抵扣進(jìn)項(xiàng)稅額加計(jì)5%抵減應(yīng)納稅額。生產(chǎn)性服務(wù)業(yè)納稅人��,是指提供郵政服務(wù)��、電信服務(wù)����、現(xiàn)代服務(wù)�����、生活服務(wù)取得的銷售額占全部銷售額的比重超過50%的納稅人��。

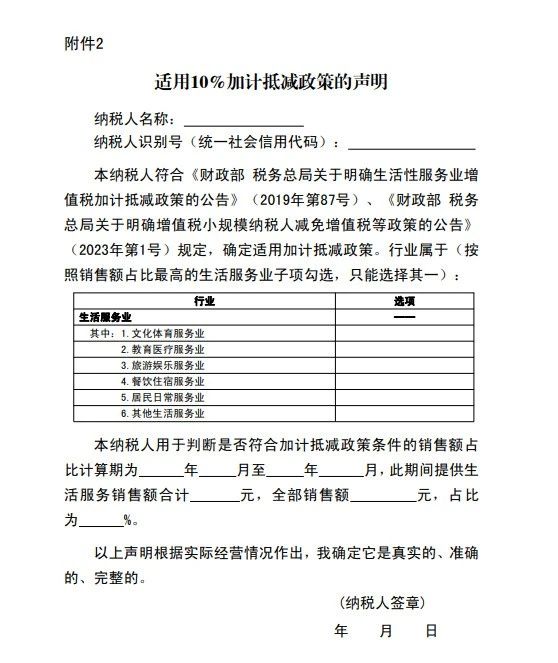

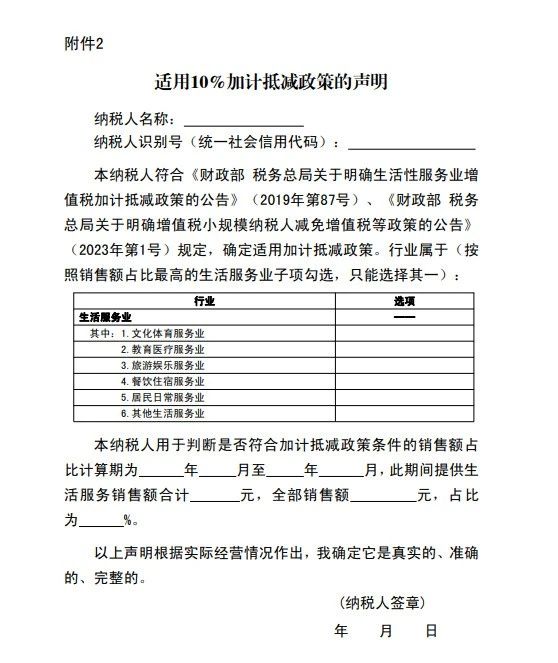

3���、允許生活性服務(wù)業(yè)納稅人按照當(dāng)期可抵扣進(jìn)項(xiàng)稅額加計(jì)10%抵減應(yīng)納稅額���。生活性服務(wù)業(yè)納稅人,是指提供生活服務(wù)取得的銷售額占全部銷售額的比重超過50%的納稅人����。

4�����、納稅人適用加計(jì)抵減政策的其他有關(guān)事項(xiàng)���,按照《財(cái)政部稅務(wù)總局海關(guān)總署關(guān)于深化增值稅改革有關(guān)政策的公告》(財(cái)政部稅務(wù)總局海關(guān)總署公告2019年第39號(hào))、《財(cái)政部稅務(wù)總局關(guān)于明確生活性服務(wù)業(yè)增值稅加計(jì)抵減政策的公告》(財(cái)政部稅務(wù)總局公告2019年第87號(hào))等有關(guān)規(guī)定執(zhí)行����。

5、應(yīng)予減免的增值稅的����,在新政策下發(fā)前已征收的,可抵減納稅人以后納稅期應(yīng)繳納稅款或予以退還��。

2023年小規(guī)模新政策變化

2023年小規(guī)模新政策變化

1��、原政策下��,小規(guī)模納稅人月度免稅收入限額為月銷售額15萬元以下�;新政策下,小規(guī)模納稅人月度免稅收入限額為月銷售額10萬元以下�����。

2、原政策下�,小規(guī)模納稅人適用3%征收率應(yīng)稅收入免稅;新政策下����,小規(guī)模納稅人適用3%征收率應(yīng)稅收入減按1%征收。

3��、原政策下�,生產(chǎn)性服務(wù)業(yè)納稅人可抵扣進(jìn)項(xiàng)稅額加計(jì)10%�����;新政策下����,生產(chǎn)性服務(wù)業(yè)納稅人可抵扣進(jìn)項(xiàng)稅額加計(jì)5%。

4��、原政策下�����,生活性服務(wù)業(yè)納稅人可抵扣進(jìn)項(xiàng)稅額加計(jì)15%;新政策下��,生活性服務(wù)業(yè)納稅人可抵扣進(jìn)項(xiàng)稅額加計(jì)10%�����。

2023年小規(guī)模新政策解讀

2023年小規(guī)模新政策解讀

1���、新政策下的銷售額的執(zhí)行口徑是什么����?

新政策下的銷售額的執(zhí)行口徑主要有兩個(gè):

?��、僖运性鲋刀悜?yīng)稅銷售行為(包括銷售貨物��、勞務(wù)�����、服務(wù)���、無形資產(chǎn)和不動(dòng)產(chǎn))合并計(jì)算銷售額,判斷是否達(dá)到免稅標(biāo)準(zhǔn)��。但為剔除偶然發(fā)生的不動(dòng)產(chǎn)銷售業(yè)務(wù)的影響,使納稅人更充分享受政策�����,本公告明確小規(guī)模納稅人合計(jì)月銷售額超過10萬元(以1個(gè)季度為1個(gè)納稅期的���,季度銷售額超過30萬元)�,但在扣除本期發(fā)生的銷售不動(dòng)產(chǎn)的銷售額后未超過10萬元的���,其銷售貨物��、勞務(wù)、服務(wù)�����、無形資產(chǎn)取得的銷售額��,也可享受小規(guī)模納稅人免稅政策�。

②適用增值稅差額征稅政策的�����,以差額后的余額為銷售額,確定其是否可享受小規(guī)模納稅人免稅政策�。

2、小規(guī)模納稅人可以放棄減免稅����,開具增值稅專用發(fā)票嗎?

小規(guī)模納稅人適用月銷售額10萬元以下免征增值稅政策的����,納稅人可對(duì)部分或者全部銷售收入選擇放棄享受免稅政策,并開具增值稅專用發(fā)票�����。小規(guī)模納稅人適用3%征收率銷售收入減按1%征收率征收增值稅政策的�����,納稅人可對(duì)部分或者全部銷售收入選擇放棄享受減稅�����,并開具增值稅專用發(fā)票���。

3�����、按季申報(bào)中有月份超過10萬銷售額�����,季度銷售額不超過30萬��,免稅嗎�����?

如果納稅人按季納稅���,未超過季度銷售額30萬元的免稅標(biāo)準(zhǔn)���,盡管其中有的月份銷售額超過10萬��,也能夠享受免稅政策����。

4、在新政策前已經(jīng)開具了3%的專票怎么辦�����?

在新政策公告下發(fā)前已征收的,可抵減納稅人以后納稅期應(yīng)繳納稅款或予以退還��。如果已經(jīng)向購買方開具了增值稅專用發(fā)票����,應(yīng)先將專票追回,然后開具1%的發(fā)票�����,按1%納稅�。當(dāng)然,也可以選擇不追回發(fā)票�����,直接按3%納稅�����。

5�����、生產(chǎn)性服務(wù)業(yè)納稅人加計(jì)抵減政策的適用范圍是什么?

生產(chǎn)性服務(wù)業(yè)納稅人�����,按照當(dāng)期可抵扣進(jìn)項(xiàng)稅額加計(jì)5%抵減應(yīng)納稅額�。生產(chǎn)性服務(wù)業(yè)納稅人,是指提供郵政服務(wù)���、電信服務(wù)�����、現(xiàn)代服務(wù)��、生活服務(wù)(以下稱四項(xiàng)服務(wù))取得的銷售額占全部銷售額的比重超過50%的納稅人�����。四項(xiàng)服務(wù)的具體范圍按照《銷售服務(wù)���、無形資產(chǎn)�、不動(dòng)產(chǎn)注釋》(財(cái)稅〔2016〕36號(hào)印發(fā))執(zhí)行。

6�、生活性服務(wù)業(yè)納稅人加計(jì)抵減政策的適用范圍是什么�?

生活性服務(wù)業(yè)納稅人��,按照當(dāng)期可抵扣進(jìn)項(xiàng)稅額加計(jì)10%抵減應(yīng)納稅額�。生活性服務(wù)業(yè)納稅人,是指提供生活服務(wù)取得的銷售額占全部銷售額的比重超過50%的納稅人�����。生活服務(wù)的具體范圍按照《銷售服務(wù)����、無形資產(chǎn)、不動(dòng)產(chǎn)注釋》(財(cái)稅〔2016〕36號(hào)印發(fā))執(zhí)行����。

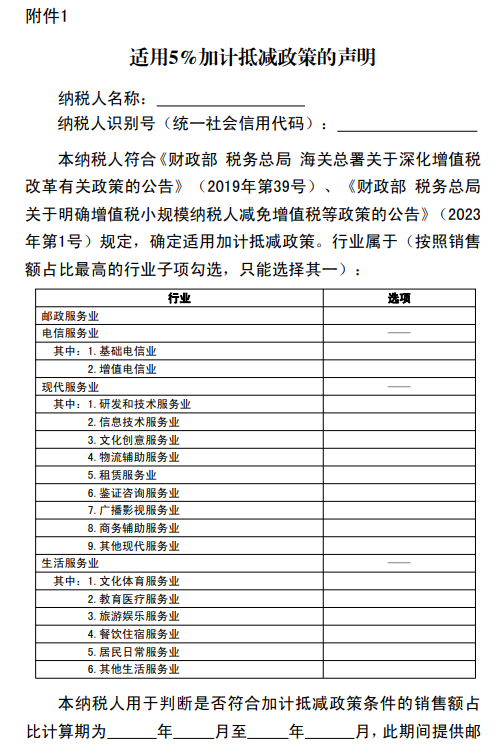

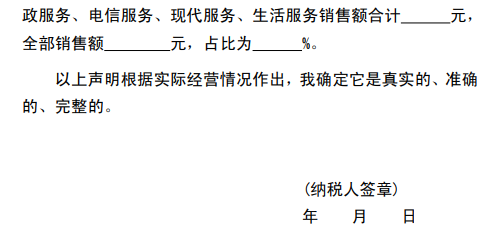

7、適用加計(jì)抵減政策�,需要交什么資料?

適用加計(jì)抵減政策的納稅人��,需要在年度首次確認(rèn)適用時(shí)���,通過電子稅務(wù)局或辦稅服務(wù)廳提交一份適用加計(jì)抵減政策的聲明����。其中,生產(chǎn)性服務(wù)業(yè)納稅人適用5%加計(jì)抵減政策����,需提交《適用5%加計(jì)抵減政策的聲明》;生活性服務(wù)業(yè)納稅人適用10%加計(jì)抵減政策����,需提交《適用10%加計(jì)抵減政策的聲明》。

8����、可以自己選擇按月或者按季申報(bào)嗎?

小規(guī)模納稅人可以自行選擇納稅期限���,但是需要注意的是�,小規(guī)模納稅人納稅期限不同����,其享受免稅政策的效果可能存在差異。

9�、如果需要預(yù)繳增值稅的,需要怎么預(yù)繳稅款���?

按照規(guī)定���,應(yīng)當(dāng)預(yù)繳增值稅稅款的小規(guī)模納稅人,凡在預(yù)繳地實(shí)現(xiàn)的月銷售額未超過10萬元的�,當(dāng)期無需預(yù)繳稅款。在預(yù)繳地實(shí)現(xiàn)的月銷售額超過10萬元的����,適用3%預(yù)征率的預(yù)繳增值稅項(xiàng)目,減按1%預(yù)征率預(yù)繳增值稅�。

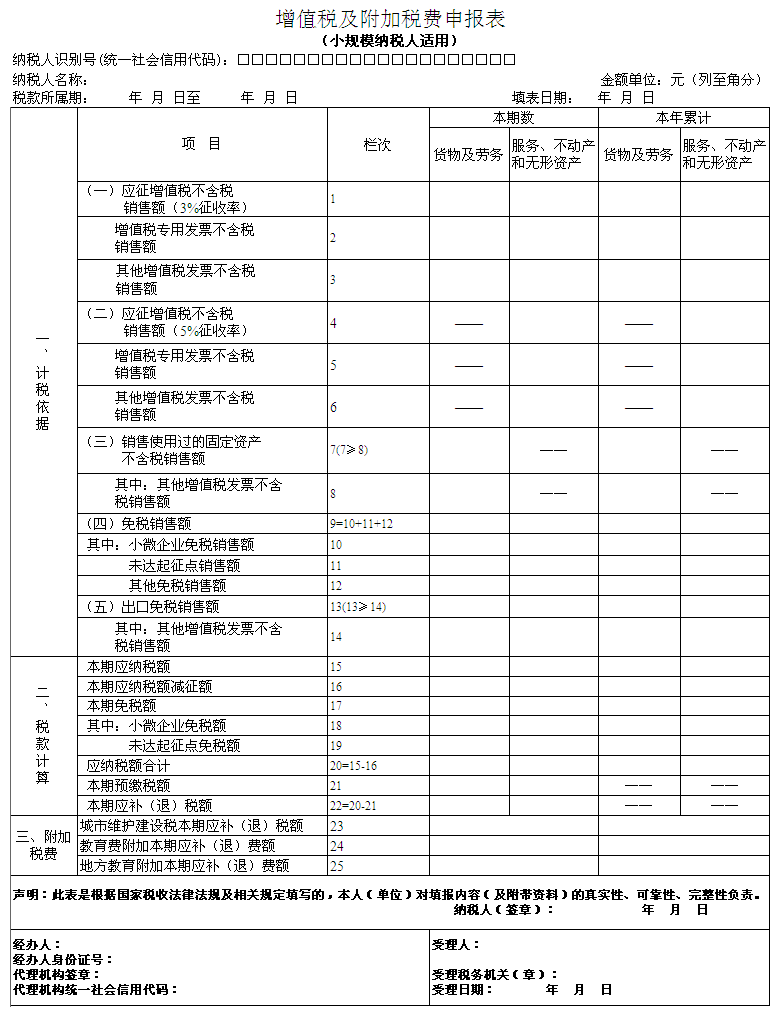

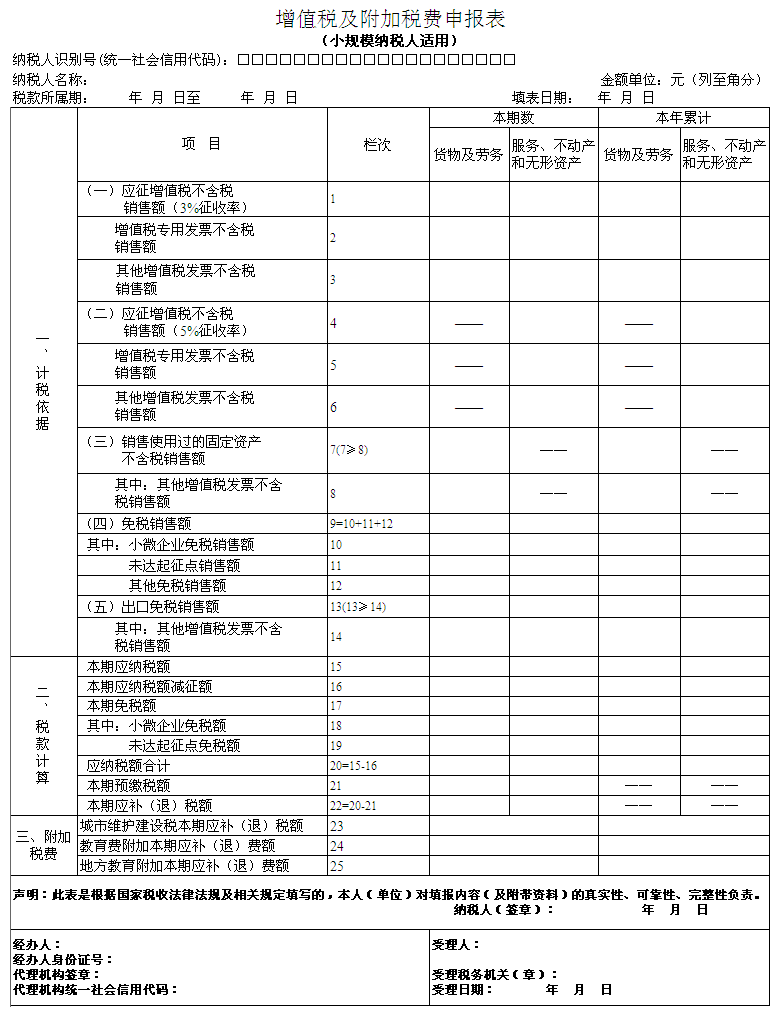

10、申報(bào)增值稅納稅時(shí)���,怎么填寫相關(guān)免稅欄次�?

1���、小規(guī)模納稅人發(fā)生增值稅應(yīng)稅銷售行為����,合計(jì)月銷售額未超過10萬元的���,免征增值稅的銷售額等項(xiàng)目應(yīng)當(dāng)填寫在《增值稅及附加稅費(fèi)申報(bào)表(小規(guī)模納稅人適用)》“小微企業(yè)免稅銷售額”或者“未達(dá)起征點(diǎn)銷售額”相關(guān)欄次���,如果沒有其他免稅項(xiàng)目����,則無需填報(bào)《增值稅減免稅申報(bào)明細(xì)表》���;

2�、減按1%征收率征收增值稅的銷售額應(yīng)當(dāng)填寫在《增值稅及附加稅費(fèi)申報(bào)表(小規(guī)模納稅人適用)》“應(yīng)征增值稅不含稅銷售額(3%征收率)”相應(yīng)欄次�,對(duì)應(yīng)減征的增值稅應(yīng)納稅額按銷售額的2%計(jì)算填寫在《增值稅及附加稅費(fèi)申報(bào)表(小規(guī)模納稅人適用)》“本期應(yīng)納稅額減征額”及《增值稅減免稅申報(bào)明細(xì)表》減稅項(xiàng)目相應(yīng)欄次。

客服服務(wù)

客服服務(wù)

下載APP

下載APP

歡迎來到會(huì)計(jì)網(wǎng)登錄

歡迎來到會(huì)計(jì)網(wǎng)登錄 登錄/注冊(cè)?? 后您將獲得

登錄/注冊(cè)?? 后您將獲得 海量學(xué)習(xí)資料

海量學(xué)習(xí)資料

完整考試題庫

完整考試題庫

老師急速答疑

立即登陸

老師急速答疑

立即登陸

滬公網(wǎng)安備

31010902002985號(hào)

滬公網(wǎng)安備

31010902002985號(hào) 上海市互聯(lián)網(wǎng)舉報(bào)中心

上海市互聯(lián)網(wǎng)舉報(bào)中心

中央網(wǎng)信辦舉報(bào)中心

中央網(wǎng)信辦舉報(bào)中心